Um estudo da Serasa Experian, primeira e maior datatech do Brasil, revelou que as informações provenientes do Cadastro Positivo permitiram que as empresas aumentassem suas taxas de aprovação de crédito, em média, 22%.

Considerando uma base de 2 milhões de CPFs e algumas faixas de taxa de inadimplência do mercado, entre 3% e 10%, a análise comparou os índices de aprovação com e sem dados do Cadastro Positivo. Em todas as faixas, observou-se um aumento nos índices de concessão de crédito. O percentual de 22% foi a média obtida a partir do aumento percentual de cada parcela.

Olhando, por exemplo, para empresas que operam com a taxa de inadimplência em torno de 4% foi possível, com a inclusão das informações do Cadastro Positivo, a ampliação nos números de aprovação em 35%, saindo de 20% para 27%.

“O Cadastro Positivo se consolidou como uma ferramenta estratégica para empresas, permitindo uma concessão de crédito mais segura e precisa. A incorporação do histórico de pagamentos pontuais reduz o risco e melhora a qualidade da carteira de crédito, permitindo um conhecimento mais aprofundado do perfil do cliente beneficiado. Isso também gera benefícios para os consumidores, que passam a ter mais oportunidades de comprar a prazo ou obter empréstimos, já que o credor tem mais informações sobre seus hábitos de pagamento e, consequentemente, aprova mais. Esse movimento contribui para a democratização do crédito”, afirma Camila Abdelmalack, economista da Serasa Experian.

Redução da inadimplência

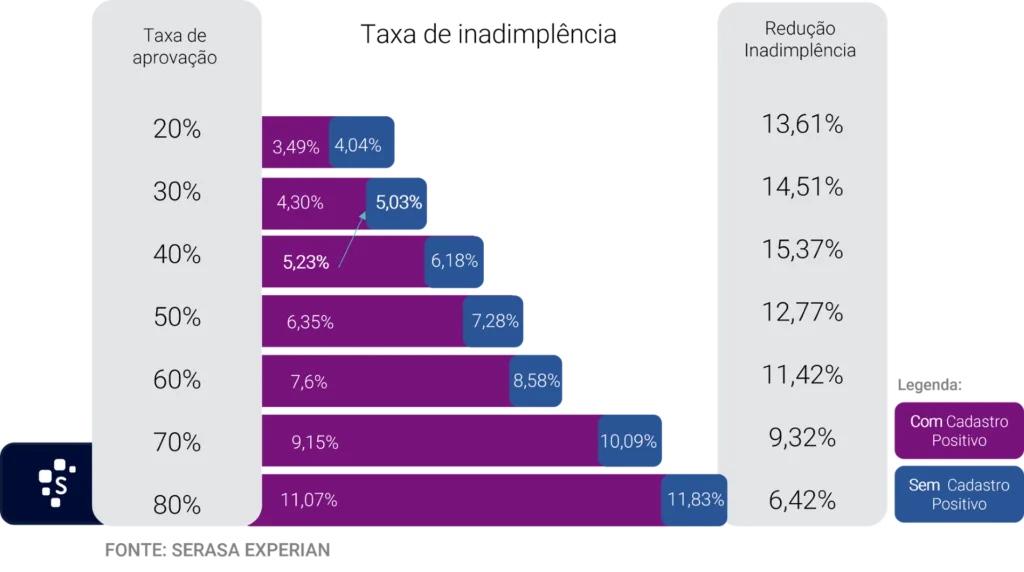

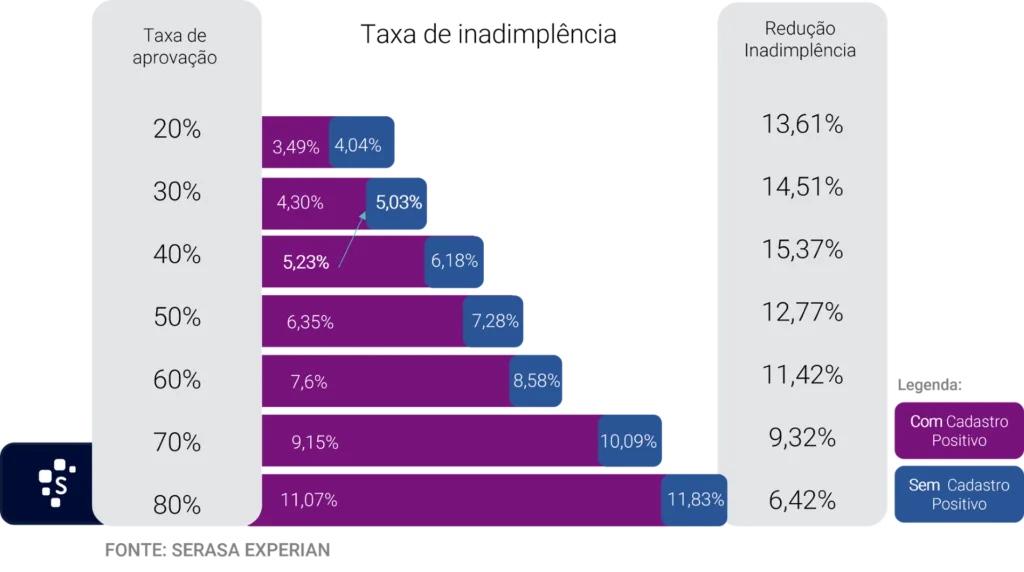

O levantamento também aponta que a análise do histórico de pagamentos, que traz uma visão e um aspecto comportamental dos consumidores, foi possível ser mais assertivo na concessão. Isso proporcionou uma redução média de 12% na inadimplência. Ao comparar taxas de aprovação de 20% a 80%, com e sem dados do Cadastro Positivo, verificou-se uma diminuição percentual em todas as faixas analisadas. O resultado de 12% foi obtido a partir da média percentual que o uso dos dados do Cadastro Positivo proporcionou.

Empresas que trabalham com taxas de aprovação em torno de 20%, por exemplo, podem, ao incluir informações sobre os hábitos de pagamento em suas análises, elevar esse percentual para 30%, o que representa um aumento de 50% na aprovação de clientes, sem elevação do risco de inadimplência.

Já para as empresas que operam com uma taxa de aprovação em torno de 40%, o estudo demonstrou que, com os dados do Cadastro Positivo, esse índice pode subir para 50%, um acréscimo de 25% no volume de clientes aprovados, sem impactar a taxa de inadimplência.

Cadastro Positivo aumenta a acurácia dos modelos de crédito em 4 pontos de KS

Além de ampliar o acesso ao crédito, as informações do Cadastro Positivo trouxeram avanços no desenvolvimento de produtos e serviços financeiros mais precisos. O estudo apontou que as informações obtidas a partir do Cadastro Positivo acrescentaram 4 pontos percentuais em KS, ou seja, um ganho de acurácia em comparação ao modelo sem os dados do Cadastro Positivo. O KS (Kolmogorov-Smirnov) é uma métrica estatística que mede a capacidade de um modelo de crédito em diferenciar bons e maus pagadores. Quanto maior o valor de KS, mais eficiente o modelo se torna na classificação dos consumidores com base em seu comportamento de pagamento.

Setorialmente, o varejo foi o segmento mais beneficiado, com um ganho de quase 5 pontos percentuais. Bancos e financeiras aprimoraram seus modelos em 4,66 pontos percentuais, enquanto as cooperativas registraram um aumento de quase 2 pontos percentuais.

Segundo Camila Abdelmalack, todos os componentes do Cadastro Positivo se complementam para esse cenário benéfico. “Em um cenário macroeconômico desafiador, o acesso a informações dos consumidores é fundamental. Isso permite a criação e melhoria dos produtos de crédito e, consequentemente, das análises e concessões. O Cadastro Positivo faz parte dessa evolução de crédito, trazendo esses dados comportamentais para as empresas. A partir disso, é possível aprimorar ainda mais o mercado, com inclusão de dados alternativos e a conexão em tempo real. Em tempos de instantaneidade e um consumidor mais exigente, essas mudanças trazem mais precisão e uma visão mais acurada e trazem vantagens para o próprio consumidor”.

Metodologia

O estudo utilizou uma amostra de aproximadamente 2 milhões de CPFs anonimizados, representativos do cenário brasileiro e ativos no mercado de crédito. Foram comparados modelos de crédito que utilizam dados do Cadastro Positivo com aqueles que utilizam apenas informações negativas, considerando três pilares principais: taxa de aprovação, precisão dos modelos (KS) e setores beneficiados.

Os dados de inadimplência utilizados refletem médias de mercado e os valores podem variar conforme o perfil de cada cliente.

Siga o Acorda Cidade no Google Notícias e receba os principais destaques do dia. Participe também dos nossos grupos no WhatsApp e Telegram